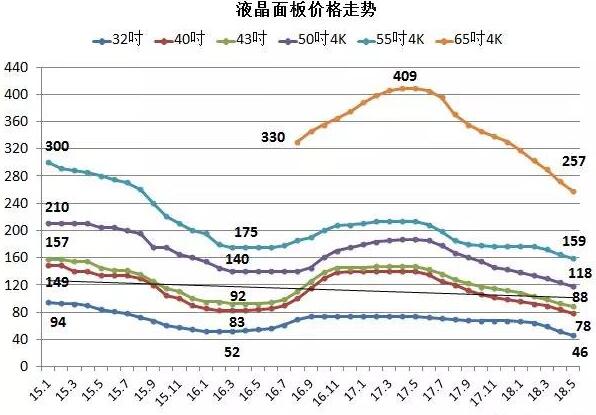

自2017年下半年以来一路走低的面板价格终于在5月下探触底。群智咨询发布的数据显示,目前面板价格已全线滑落至2016年以来的最低点。

32吋价格从一年前的73美元跌至46美元,跌幅达37%,40吋、50吋4K和55吋4K跌幅分别为44%、37%、25%,65吋大屏从409美元降至257美元,跌幅为37%。

有业内人士称,群智的数据还算好看,屏厂给整机厂的实际报价更低。目前32吋台湾厂的报价已压至40美元,几乎与成本价打平,行业盈利压力巨大。

最乐观的估计是,随着传统旺季的到来,面板价格将在下半年止跌企稳。但也有评论认为,从目前高世代线的扎堆上马看,未来大屏价格持续走低是大概率事件。根据群智咨询的模型测算,二季度全球TV面板供需比为9.4%,仍然供过于求。

中国面板产业的高世代扩军仍在继续。5月22日晚,TCL集团宣布投资426亿在深圳建设第二条G11(T7),切割65吋以上8K大屏和65吋、75吋OLED屏。其中华星光电投资133亿,深圳市发展基金投资70亿,持股华星5%的三星此次不参与投资。T7设计产能9万片,预计2020年点亮,2021年量产。

T7是全球第6条确定上马的10.5(11)代线,其中5条线都在中国,包括京东方合肥、武汉两条10.5代线,华星光电深圳T6,富士康广州10.5代线,唯一的海外项目是LG韩国坡州10.5代线。富士康原本计划在美国投资建设第二条10.5代线,不过最新消息说,郭台铭已经把计划调整为8.5或6代线。

苦熬了一年的整机厂终于迎来了胜利的曙光,面板降价了,需求缓慢回暖。距离世界杯只剩下三周,彩电企业能否抓住机会打赢翻身仗?

01

周期波动、动态平衡是面板行业的常态。经历了2015年的价格下探后,从2016年下半年到2017年,持续14个月的上涨创下了史上最长涨价期,但长期来看下行趋势不变。按照京东方董事长王东升的说法,面板价格每36个月价格下降一半,现在看来这一周期正在缩短。

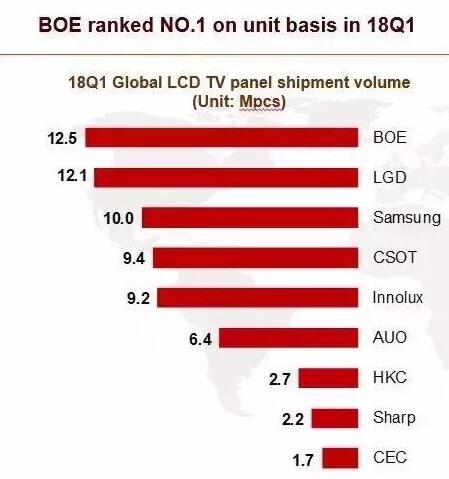

2017年京东方股价翻倍,市值超2000亿,“大国重器”成功翻身。2018年第一季度,京东方以1250万片超过LG坐上全球TV面板老大,华星光电则以940万片位居全球第四位。京东方和华星两家的TV面板出货量已经逼近韩系两大厂总和。

未来三年,随着6条10.5代线的产能陆续释放,大屏替代效应加剧,低世代线将面临转型,无力投资新线的企业竞争力下降,甚至可能被淘汰出局。那些缺乏技术积累,跟风进入、跨界建线的新厂压力更大。

凭借强大的投入意愿和政府支持,中国已经成为全球第一大面板制造基地。正是在持续多年的“产能过剩”质疑中,中国诞生了京东方和华星光电两大巨头,屏价下降推动了液晶电视迅速普及,从标清进入4K时代。

2018年,大屏、8K的趋势已经非常清晰,不只是电视,物联网时代的到来将创造更多应用场景。另一方面,面板价格下跌正在推动电视尺寸继续升级,而液晶电视平均尺寸每提升1吋,就会消耗一条8.5代线。

高世代线的成本优势、智能工厂普及、配套产业日渐成熟,面板价格下降并不会让屏厂无利可图。京东方2018Q1毛利率和净利率为20.8%和9%,同期友达光电毛利率和净利率为10.9%和5.4%。2018年合肥10.5代线满产满销后,大尺寸的结构性优势会更加明显。紧追京东方的华星光电旗下四条高世代线全部集中于深圳光明区,如此高密度世界罕见,大大提升了配套效率。

对中国面板企业来说,真正的挑战不在于产能过剩,而是技术革新的不确定性。OLED、Micro LED等新型显示技术的进步会不会使LCD产业迎来又一次更新换代?

2018年恰逢LCD诞生50周年,在5月23日开幕的洛杉矶SID展上,柔性可折叠屏幕全面开花,京东方、深天马、JDI多家厂商展示了超薄柔性AMOLED新品,包括厚度仅为0.03mm的动态悬浮柔性AMOLED屏,以及全球最小动态弯折、弯曲半径仅为1mm的可折叠柔性AMOLED屏。

据说华为等多家中国手机厂商都准备推出8英寸左右的可折叠手机。尽管苹果iPhone8销售不及预期,但AMOLED对LTPS的替代趋势已经不可逆转。

京东方5.99吋动态悬浮柔性AMOLED屏

大屏OLED仍然只有LG一家力推,看来OLED在大屏上替代LCD前路漫长。LG此次展出了全球首款77吋透明OLED屏。TCL虽然未参展SID,新建T7已明确提出布局65吋和75吋OLED。目前TCL旗下的聚华显示只能把印刷式OLED做到31吋,不过等到2021年,情况也许会完全不同。

LG Display全球首款77英寸透明柔性OLED面板

02

熬过了2017年的彩电业终于迎来了回暖。一季报显示,2018年Q1海信电器营收78.11亿元+16.5%,四川长虹营收188.5亿+13.3%,TCL多媒体Q1营收108.5亿港币+28%,液晶电视销量637万台+35.6%,营收、销量双双创近5年最大增幅。

根据AVC数据,2017年国内彩电市场销量4752万台,同比下跌6.6%,为14年来最大跌幅。需求跌至冰点后,2018年的回暖在业界意料之中,再加上面板价格回落,整机厂有了更大的回旋空间。

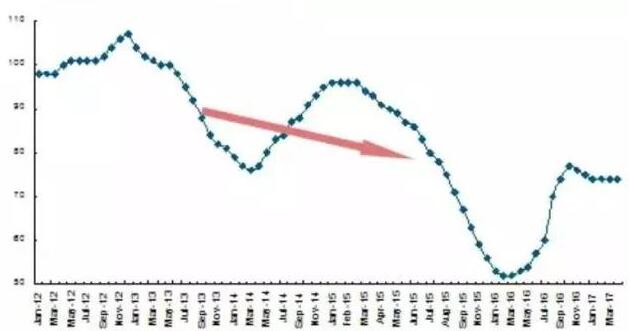

彩电企业的盈利与面板价格有多大相关性?以32吋为例,2013年起32吋面板价格大幅波动,从2013年初的110美元高点最低跌至2016年的50美元,2017年初回升到80美元,长期来看降幅仍有27%。

财报数据显示,除了2013年亏损的TCL多媒体,2017年主流彩电企业毛利率均低于2013年。占整机成本超过60%的面板降价,并没有使彩电企业盈利上升。2018年情况同样如此,海信电器毛利率15.2%,同比提升0.8个百分点,TCL多媒体Q1毛利率15.8%,同比仅提升0.1个百分点。

2012年起相对平缓的毛利率曲线在2016年一季度达到了历史高位,那正是面板的价格低谷。但长期来看,最近6年主流彩电企业毛利率没有增长,一个重要原因是竞争格局的分散。

彩电行业第一名市场占有率低于20%,不存在真正意义上的寡头。2013年起互联网品牌的进入更加剧了竞争格局分散,低价换份额,拉低了整个行业的盈利能力。

走了乐视,又来了夏普和小米,2018年价格战仍在继续。据AVC数据,2018年第一季度中国彩电市场销量1215万台,同比增长3%,零售额规模402亿元,同比增长3.3%,均价微弱提升。

2018年五一期间,主流品牌55吋大屏电视售价跌破2000元,65吋价格拉低到了3499元。但降价并没有带来预料中的火爆,中怡康数据显示,2018年五一期间彩电市场零售量394万台,同比下降12.4%,零售额125亿,同比下降26%。在2017年基数较低的前提下仍有两位数下滑,可见市场之惨淡。

世界杯带货能力低于预期,618即将开启传统旺季,彩电企业如何撬动需求?

经过十年的高速发展,彩电已经从增量进入存量市场,一线城市普及率超过100%,三四线市场也接近饱和,升级换代成为行业主旋律。

从大屏、4K到语音和AI,彩电企业一直在不遗余力给出更多换机理由。2018年,彩电业产品结构改善初见成效,AVC线下监测数据显示,2018年第一季度4K电视份额达到68.7%,同比增长7.2个百分点,OLED电视份额为0.7%,同比增长0.4个百分点,实现销量翻番。

现在彩电技术革新的速度更快,方向更多,从量子点到OLED、激光电视,但对用户来说,选择更多或许意味着没有选择。刚买到手的电视两年后要么面临升级,要么大幅贬值,曲面就是例子。

彩电业仍处于从成本优势到差异化优势的漫长转型中。在产品实现差异化之前,彩电很难建立起品牌形象,获得更高溢价。海信的超大屏激光、创维押注OLED、TCL选择量子点,无不是在强化产品的差异化特质,进而重塑品牌。

更大的挑战来自外部而不是内部,打败电视的不是更好的电视,而是手机和无处不在的碎片化娱乐。按照TCL多媒体CEO王成的说法,彩电企业要成为时间解决方案提供商,为用户创造更多价值,才能实现企业的价值。

视听享受之外,彩电还能提供哪些高附加值?5G技术、物联网、AI和智能家居,大屏承载了太多可能性和新的希望。目前智能电视技术和应用场景之间的通道还没完全打通,仍处于试错和迭代期,但毕竟已经上路。

彩电企业的平台化尝试已经得到了资本市场的认可。创维旗下的酷开吸引了腾讯、百度先后入股,估值已达百亿,成立刚满1年的TCL雷鸟在腾讯之后又拿到了京东的3亿元投资。2018年5月,TCL多媒体宣布3亿元入股乐视旗下的乐融致新、持股2.7%。乐视神话破灭,其开创的内容模式却引来了一大批追随者。

过去十年,彩电企业一直用降价为人民服务,成本优势更多转化为消费者红利。面对时代巨变,消费升级成为新的风口,分享经济取代了搜索经济,用户需求从“买便宜的”变成了“买更好的”。从产品到品牌,面向智能家居的全面转型,彩电企业的挑战才刚刚开始。

面板下行周期已经开启,是走老路用价格战圈地,还是抓住机会重塑自身,完成价值重估?