本周,Facebook的首次公开募股(IPO)吸引了所有人的注意力。每个人似乎都看好它。Facebook的IPO预计会给公司带来1,000亿美元的市值。我们在媒体上听到了这样的建议,“准备大举买进”、“让我们开始庆祝吧”等等。

在这样的环境中,表达出截然相反的观点并不会受到人们的欢迎。这样做通常会招致憎恨的电子邮件,他们用有限的下流词汇对你恶语相向。我一直感到困惑不解,这些和本人意见不同的人为什么不能使用更体面的语言。

既然认识到这一点,那就让我来分享与大众相反的投资观点。我还记得2000年1月的情形,那是互联网和科技泡沫的巅峰时刻。网络股的市盈率高达400倍或更多,即使这些公司没有任何收益。就在这个时候,美国在线(AOL)收购了全世界最大的媒体公司时代华纳(Time Warner)。

对我来说,这是大牛市见顶的终极信号。我撰文指出,作为一家网站,美国在线几乎不费吹灰之力就收购了一家规模庞大、价值颇丰的企业。我把这次收购称为历史上最伟大的并购案,同时向首席执行官史蒂夫·凯斯(Steve Case)表示祝贺。

现在,我们看到另一家网站公开发行股票。相对于其市场估值,这家网站的利润并不高,显然也没有利用其8亿“用户”盈利的计划。这些用户没有为注册支付任何费用,也没有为用户服务支付任何费用。

Facebook有43亿美元的营收,而不是利润。如果这家公司价值1,000亿美元,即便没有任何费用支出,你也需要用23年才能收回投资。当然,这家公司肯定有支出,这意味着利润要少得多,去年Facebook的利润大约为10亿美元。所以按照1,000亿美元的市值来计算,这家公司的市盈率高达100倍。

现金流的情况如何?按照1,000亿美元的市值来计算,这家公司的股价与现金流比率是苹果公司的8倍。而苹果公司在银行有近1,000亿美元的现金。

这个资本估值水平与麦当劳的市值相仿,但麦当劳的产品至少还能拿来填饱肚子。这个估值是波音公司市值的两倍,可波音公司的产品至少能飞起来。至于Facebook网站,你只能把你的大头照贴在上面。

也许你有注意到,各种宣传炒作为Facebook冠以“千亿美元最大IPO”的盛名。实际情况绝非如此。这家公司上市只不过是募集100亿美元,而不是1,000亿美元。但是我们必须原谅华尔街的过度宣传,因为利润日渐萎缩,他们需要制造一些兴奋点。因此,我对这一点持怀疑态度可能有些冒险。

对于华尔街来说,这次IPO的大获成功至关重要。目前排队等待上市的公司已经超过200多家,Facebook上市将为此定下基调。因此,这次IPO将获得参与者的大力支持。我们都听说了对冲基金私下获得配股的内幕,附加条件是他们在公司刚上市时买入股票。

但是需求/供给定理最终会发挥作用。市场的力量不能遭到否定,只会延迟生效。

还有人记得几年前最受欢迎的社交媒体网站MySpace吗?现在还有谁登陆这个网站?当然,这并不意味着Facebook将遭遇同样的厄运,只能表明这个商业领域变幻无常。

我的判断很有可能并不正确。也许“这次与以往有所不同”,但是这其中充满变数。现在我敢打赌,当Facebook完成首次公开募股时,持续三年的股市反弹势头将遇到瓶颈。Facebook公司的内部人士已经制定了退出策略,那你呢?

为您推荐

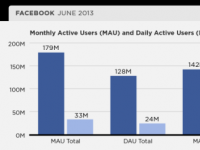

先回顾一下近期关于Twitter的几则新闻。6月29日,Twitter产品副总裁迈克尔·希派(MichaelSippey)在公司博客上发表了一篇预见性的文章,这封439个字的文章广泛地勾勒了Twitter平台正在走向的方向。文中声称Twitter将在几个星期以后针对开发者合作伙伴推出更加严格的指导方针,限制外部人士使用Twitter丰富的、源源不断的数据流的方式。也在同一天,经常逛LinkedIn的用户注意到,该SNS网站上不能再自动同步显示Twitter消息了。上周,Twitter关闭了Instagram部分API接口,使Instagram用户“找朋友”功能失效。本周,迈克·麦库(MikeM