国家广播电视总局近期开展了全国有线电视专项统计调查工作,对2015-2017年全国有线电视网络用户情况、投资与收入情况、省级有线网络业务情况等数据进行统计,完成了《全国有线电视发展情况专项统计调查分析报告》。

一、资产与从业人员情况

总体来看,我国有线电视资产情况可以归纳为以下特征:从业人员和资产主要聚集于省级有线电视网络公司,这为全国有线电视网络整合奠定了基础;无论是从人员还是资产总额来衡量,我国东部有线电视网络均居于主导地位;省级有线电视网络公司实力差距巨大,凸显出我国地域特征的复杂性与独特性。

(一)从业人员与资产主要集中在各省有线电视网络主体

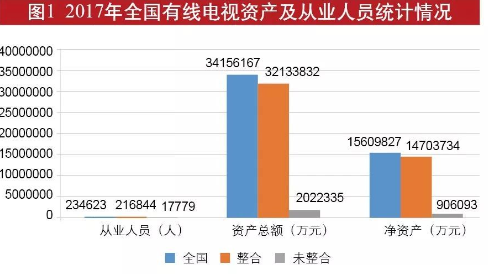

2017年,全国有线电视网络从业人员、资产总额和净资产分别为234623人、3415.62亿元、1560.98亿元,其中,92.42%的从业人员、94.08%的资产、94.20%的净资产进行了以省为主体的有线电视网络公司的整合(见图1)。这表明我国以省为主体的有线电视网络整合基本完成,工作重心需要向全国有线电视网络整合转移。

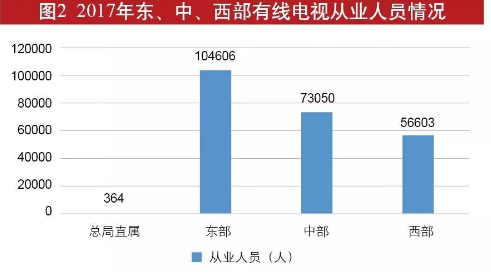

从全国各区域来看,2017年,总局直属、东部、中部、西部地区有线电视从业人员分别为364人、104606人、73050人、56603人,占比分别为0.16%、44.58%、31.14%、24.13%,东部地区有线电视员工人数排名第一(见图2)。

从各区域来看有线电视资产总额,2017年,总局直属、东部、中部、西部地区分别为138.64亿元、1757.04亿元、811.04亿元、708.90亿元,占比分别为4.06%、51.44%、23.75%、20.75%,东部地区资产总额排名第一(见图3)。

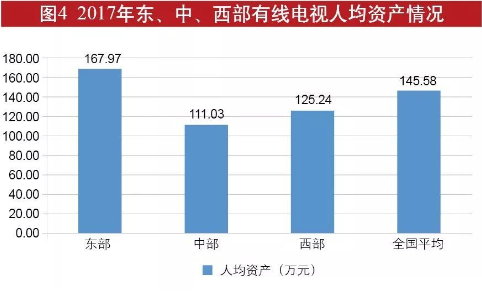

从全国各区域来看,2017年,总局直属、东部、中部、西部地区有线电视网络人均资产分别为3808.66万元、167.97万元、111.03万元、125.24万元,全国平均值为145.58万元。总局直属单位人均资产额是全国平均值的26.16倍。东部、中部、西部地区人均资产额分别是全国平均值的115.38%、76.26%、86.03%;东部地区超出全国平均水平,中、西部地区则低于全国平均水平(见图4)。

(二)资产与人员增势放缓

2012~2017年,全国有线电视从业人员从15.11万人增加到23.46万人,年均增长率达到9.20%。其中,2012~2015年增长较快;2015~2017年增长趋缓,仅保持微增长态势(见图5)。

2012~2017年,全国有线电视资产总额从1816.33亿元增长至3415.62亿元,年均增长率为13.46%(见图6)。

2012~2017年,全国有线电视从业人员人均资产额从120.22万元增长到145.58万元,年均增长率为3.90%(见图7)。

2017年,全国省级有线电视网络公司平均从业人员为6560人。全国33家省级有线电视网络单位中,资产总额行业平均值为931,741.78万元,有15家位于平均值之上,18家位于平均值之下;人均资产额行业平均值为142.03万元,有15家位于平均值之上,18家位于平均值之下。

二、用户缴费意愿降低,有线电视业务多元化在收入层面开始体现

总体来看,近年来,我国有线电视营业收入可以归纳为以下特征:有线电视收视维护费(收视维护费是指有线网络运营商收取使用有线电视的用户按物价局规定的基本收视维护费)依然占据我国有线电视营业收入的主导地位,但营业收入有所下滑;互联网宽带接入、增值业务、机顶盒广告等具有创新性特征的新业务发展迅速,预计会在未来很大程度上占据主导地位;其他收入发展迅速,有线电视网络业务多元化、多样化得到了一定程度实现。

2017年全国有线电视营业收入为895.49亿元,比2016年下降了1.34%。除收视维护费、落地费、机顶盒广告收入下降外,其他各项收入保持增长,集团客户业务收入增幅较大。

其中,收视维护费收入414.21亿元,比2016年下降了10.07%;落地费收入(落地费收入是指有线网络运营商收取的各落地频道的落地费收入)51.22亿元,比2016年下降了5.92%;数字电视机顶盒广告收入11.03亿元,比2016年下降了9.68%;互联网宽带接入业务收入66.07亿元,比2016年增长2.65%;有线电视新业务(包括付费电视频道、回看时移、视频点播等)收入100.25亿元,比2016年增加了3.60%;集团客户业务收入 49.67亿元,比2016年增加了20.68%(见表1)。

从各子类收入占比情况来看,2015~2017年,有线电视收视维护费收入占比分别为53.82%、50.74%、46.25%,2017年占比首次下降到50%以下,一定程度上反映有线电视近年来开展的增值业务、宽带业务、付费电视、集客业务等已经初成规模,逐步从“数量型”增长向“质量型”增长转型,有利于提升每用户平均收入(ARPU)值。其他类别收入占比较为平稳,其中2015~2017年“其他收入”占比分别为18.50%、19.63%、22.67%,有线电视业务多元化在收入层面开始体现(见图8)。

(一)收视维护费收入下滑

公共服务频道内容越来越趋于同质化,缴费收看多套公共服务频道不再具有吸引力。2015~2017年,全国有线电视缴费用户分别为1.73亿户、1.68亿户和1.39亿户,近两年平均减少10.22%(见图9)。

2005~2017年,有线电视收视维护费收入逐步从高速增长进入平稳增长阶段,从2005年的160亿元增长到2017年的414亿元,年均增长率为8.27%。其中2005~2012年为高速增长期,年均增长超过10%;2013~2015年为平稳增长期,年均增长率在5%左右;2016年之后进入转型时期,有线电视收视维护费收入进入负增长时期(见表2)。

通过与收视维护费对比分析可以看出,整体营业收入增长率高于有线电视收视维护费收入增长率,显示出有线电视行业逐步摆脱单一依靠收视维护费收入来源,业务收入日益多元化(见图10)。

(二)落地费收入小幅下降

2015~2017年,全国有线电视落地费收入分别为52.63亿元、54.44亿元、51.22亿元,增长率分别为3.44%、-5.92%(见图11)。

一方面,由于落地费收入与有线电视实际用户强相关,随着有线电视实际用户从2016年开始呈现流失态势,对有线电视落地费收入带来了一定影响;另一方面,近年来全国电视上星频道在新媒体冲击之下,广告收入出现下滑,也在一定程度上减少了电视上星频道在落地覆盖费用方面的投入,造成落地费收入减少。全国落地费收入从2016年的正增长变为2017年的负增长,预计后续将继续呈现下滑态势。

从全国来看,东部地区落地费收入有显著的增长,中、西部则有不同程度的下降。2015~2017年,东部地区落地费收入分别为29.91亿元、30.06亿元、31.64亿元,占全国落地费收入的比例为56.83%、55.22%、61.78%;中部地区分别为11.00亿元、12.43亿元、9.63亿元,占比为20.89%、22.84%、18.80%;西部地区分别为11.72亿元、11.95亿元、9.95亿元,占比分别为22.28%、21.95%、19.42%(见图12)。

2016~2017年,东部地区落地费收入增长率分别为0.50%、5.26%,中部增长率分别为13.05%、-22.56%,西部增长率分别为1.91%、-16.73%。考虑到东部地区主要为经济较为发达地区,覆盖用户的广告价值较高,因此其落地费收入继续呈现一定的增长态势,比如天津、上海、江苏等地区落地费收入增长明显。

(三)互联网宽带收入逐年上升

2015~2017年,全国有线电视互联网宽带接入业务收入(互联网宽带接入业务收入是指报告期内有线网络运营商经营家庭互联网宽带接入业务所获得的收入)分别为55.12亿元、64.37亿元、66.07亿元,增长率分别为16.77%、2.65%,整体处于上升势头(见图13)。

2017年,全国有线电视互联网宽带接入业务收入排名前十位的省(市)分别是上海市、四川省、浙江省、湖北省、广东省、江苏省、湖南省、河北省、天津市、广西壮族自治区。前十名省份均为人口大省,反映出一定的正相关性。

(四)增值业务收入稳步增长

从全国来看,近年来有线电视增值业务收入(增值业务收入是指有线网络运营商面向大众收视家庭市场提供除基本收视维护费收入之外的收视增值服务而取得的收入,包括付费频道销售收入、电视回看时移业务收入、视频点播业务收入、电视彩票、电视游戏、电视商城等)处于上升态势。2015~2017年,全国有线电视增值业务收入分别为89.32亿元、96.77亿元、100.25亿元,增长率分别为8.34%、3.60%(见图14)。付费电视频道、回看时移、视频点播作为有线电视网络较为创新的业务,满足了用户碎片化的收视需求,带来了收入的增长。2015~2017年期间,付费数字电视频道和回看时移收入波动较为明显,而视频点播和其他增值业务收入增长较快。

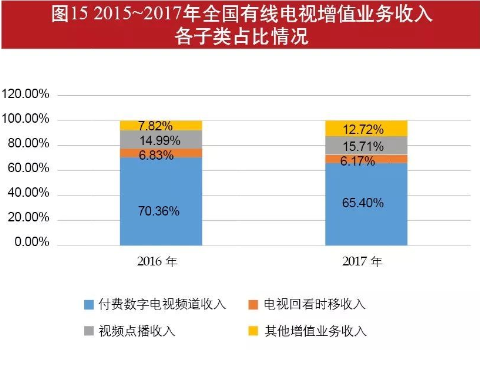

从增值业务收入结构来看,2015~2017年期间,付费数字频道收入居于主导地位,但其占比从2015年的71.13%下降到2017年的65.40%;电视回看时移收入占比分别为6.23%、6.83%、6.17%,较为稳定;视频点播和其他增值业务的比例逐年上升,并预计未来会持续上升(见图15)。

从增长率来看,包含电视教育、电视游戏、电视商城的其他增值业务增长迅猛,其他三类增值业务收入的增长率呈现下滑趋势(见图16)。

2015~2017年,付费数字电视频道收入(付费数字电视频道收入是指有线网络运营商收取的有线电视用户单独购买付费频道所付的费用)分别为63.53亿元、68.08亿元、65.57亿元。付费数字电视频道收入在2017年出现下降,主要是受到爱奇艺、腾讯视频、优酷等新媒体视频业务的冲击导致。

2015~2017年,电视回看时移收入(电视回看时移业务收入是指有线网络运营商开展电视回看时移业务所取得的收入)分别为5.57亿元、6.61亿元、6.18亿元。虽然电视回看时移用户保持增长,但由于许多有线电视网络对于电视回看时移业务都采取免费赠送方式以提高在网吸引力,造成电视回看时移收入有所下降。

2015~2017年,视频点播收入(视频点播业务收入是指有线网络运营商开展视频点播业务所取得的收入)分别为11.45亿元、14.50亿元、15.75亿元,其增长率分别为26.62%、8.64%。全国有线电视网络日益重视付费视频业务的发展,并积极与上游版权商合作,推出包括中国电视院线、天天专区等一系列付费视频专区,形成了稳定的现金流收入。

2015~2017年期间,其他增值业务收入分别为8.77亿元、7.57亿元、12.75亿元,其增长率分别为-13.69%、68.38%。近年来,有线电视网络开展了基于电视屏幕的教育、音乐、游戏、商城、智慧生活等一系列数据类增值业务,效果显著。

(五)集团客户业务收入增幅较大

2015~2017年,全国有线电视集团客户业务收入(集团客户业务收入是指有线网络运营商开展集团业务所取得的收入。统计范围包括集团业务包括企业专线、管道租赁、存储、托管、视频监控等对企业服务的业务)分别为32.21亿元、41.16亿元、49.67亿元,年增长率分别达到27.77%、20.68%(见图17),逆市大幅增长,显示出良好的市场前景。从2015年以来,以山东、四川、浙江等地为代表的有线电视网络积极参与各地的雪亮工程、平安中国等建设,并在收入上得到了良好体现。

从全国东、中、西部三大区域来看,2015~2017年,东部地区占比分别为71.27%、69.06%、79.02%,增长率分别达到23.81%、38.09%。无论是从收入占比还是从增长率来看,东部地区集客业务都占据绝对主导地位。另一方面,经济相对欠发达的西部地区占整体集团客户业务收入的比例也达到20%左右,而中部地区则不到5%。这反映出集团客户业务一方面与地区经济发达程度相关,也与有线电视运营商的积极性相关。

(六)机顶盒广告收入有所下滑

2015~2017年,全国有线电视机顶盒广告收入(机顶盒广告收入是指有线网络运营商经营机顶盒广告所获得的收入。统计范围包括有线运营商平台上投放的所有广告,包括开机广告、角标广告、音量条广告、互动点播平台广告等)呈现下降趋势,分别为13.21亿元、12.21亿元、11.03亿元,增长率分别为-7.55%、-9.68%(见图18)。这一趋势与整体传统电视广告市场下滑存在一定关系。

从全国东、中、西部三大区域来看,有线电视机顶盒广告收入与地区经济发达程度关联度较高,北京、浙江、山东、广东等省市收入过亿。

2015~2017年,东部地区有线电视机顶盒广告收入分别为9.31亿元、8.65亿元、7.81亿元,居于绝对主导地位;中部地区有线电视机顶盒广告收入分别为2.13亿元、1.87亿元、1.66亿元;西部地区有线电视机顶盒广告收入分别为1.78亿元、1.69亿元、1.56亿元。

从增长率来看,东部地区在2016年、2017年分别为-7.01%、-9.79%,中部地区为-12.25%、-10.94%,西部地区则为-4.75%、-7.67%。各地区有线电视机顶盒广告收入受到电视广告大环境影响,全部存在一定下滑。

从各省情况来看,2017年有线电视机顶盒广告收入排名前十的省份总和达到9亿元,占全国机顶盒广告总收入的82%,头部聚合效应比较明显。

(七)有线电视多元化发展态势良好

2015~2017年,全国有线电视其他收入(其他收入是指有线网络运营商除以上收入之外取得的其他营业收入)分别为162.05亿元、178.13亿元、203.04亿元,增长率分别为9.92%、13.98%。有线电视其他收入近几年保持较快增长,反映出有线电视网络业务多元化、多样化发展态势良好(见图19)。

责任编辑:冯晓艺