在开始对比披露出的物联网信息之前,我们先看一组数据——ICT服务收入。半年报中,中国联通,76.7亿(ICT 18.7亿+IDC/云计算 58亿),增长约20.4%;中国电信,209亿,增长20%;中国移动,未披露具体数字,但提到三分天下有其一,估计百亿左右,增长25%。

ICT业务对总体增量收入贡献(ICT收入增幅/总体服务收入增量):中国联通是33.2%,中国电信是32.9%,中国移动预估是10%左右。

可以说,在ICT服务市场,中国电信领先身位显著,且是其增长的主导驱动力之一;中国移动的ICT服务虽是其“四轮驱动”之一,但在其庞大体量之下,重要性暂未能与个人市场的数据流量相提并论,甚至落后于新晋的家庭宽带市场;中国联通在个人、家宽、ICT处于全面落后状态,亟待破局。

下面,我们步入物联网正题。

在中报的推介材料中,关于IoT及相关的关键词,一共出现了24次,其中:中国联通7次;中国移动6次,中国电信11次。对物联网的披露信息上,中国电信自成一档,是否隐约感觉到了一点什么? 具体的数据,将真实的佐证这个感觉:

一、物联网的发展概况

1、业务定位:

中国联通将物联网与IDC/云计算、ICT、视频业务、海外市场、互联网金融、大数据并列为七大重点创新业务。

中国电信提出“2+5”的战略布局,4G(5G)与光宽带两大基础业务,物联网与天翼高清、翼支付、云/大数据、“互联网+”并列为5大新兴业务。

中国移动将个人市场、家庭市场、政企市场与新业务市场定义为四轮驱动,其中物联网与咪咕系列内容、和包及其他互联网型业务,纳入新业务市场。

从直观的业务结构上来看,物联网在中国电信的战略体系中份量相对更重一些。

2、市场业绩:

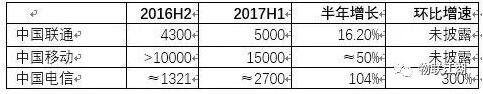

在连接数上,中国移动依然遥遥领先,已到1.5亿,放在全球也是规模第一;但在增速上,中国电信2017年上半年净增1379万,完成翻一番,同比更是达到近300%的增长;对比之下,中国联通增速放缓,jasper的效应似乎在递减,上半年仅新增了700万物联网连接数。

注:1、中国电信连接数根据年报历史数据进行估算;

2、中国移动连接数口径为智能连接数。

三家运营商都没有直接公布物联网收入,应该是体量尚不足以进入投资者的视野,但中国移动和中国电信都公布了物联网环比收入增速,分别是94.8%、370%。市场处于高速增长中。

就市场业绩表现来看,中国移动规模领先,中国电信增长强劲,中国联通则略显乏力。

3、网络进展

三大运营商在NB网络的进展上,处于不同阶段:中国联通表示开通NB-IOT试商用网络,于上海建成全球最大单城NB-IOT网络;中国移动则启动了346城市的网络建设,计划年底部分重点城市商用;中国电信则基于800M、31万站,建成全球最大的规模商用NB-IOT网络,CAT-1也启动了商业化,并拟计划2018年实现eMTC商用。

在网络部署进展上,中国电信路径最为清晰、全面领先,中国移动相对稳健,甚至一定程度上是保守,中国联通则对NB-IoT略显犹豫。

4、生态布局

中国联通表示聚焦车联网等重点行业,并在混改中明确将物联网作为与大型互联网公司合作的重点领域之一;中国移动则从eSIM、OneNET平台角度,展示更广的产业布局轮廓;中国电信提出通过全覆盖的NB-IOT网络优势加强IOT、云、大数据及ICT生态圈的融合,形成应用新优势。

就生态布局的角度来看,中国移动更为多元化,在产业上下游均有建树,中国电信将物联网视为未来核心的基础能力,中国联通则聚焦车联网等领域的垂直应用。

二、背后的战略选择

战略就是选择,是一个明确的目标,以及一连串连贯、协调的行动。虽然三家运营商在推介材料中没有针对物联网明确表达战略意图,但从披露的信息,我们可以推测出三家的战略选择:

中国联通希望通过混改,借力业界资本及互联网流量资源,毕其功于一役,谋得破局之机。但800亿的资金,对于电信市场投资依然显得捉襟见肘。在资源稀缺的前提下,聚焦高价值、高协同的投资领域成为中国联通明智、且不得不的战略选择。

人联网(4G、5G)无疑将会是中国联通的主战场。在NB-IOT上,中国联通面临频段难题(900M只有5M频谱,1800M产业成本高企)、NB市场“钱”景不明等问题,收缩战线,借力jasper,聚焦车联网等高价值物联网场景,自然在情理之中。可以预见,人联网市场取得突破之前,中国联通在NB-IOT上都将是不温不火、若即若离的态度。

中国移动2016年提出“大连接”战略,容易让人以为物联网是其核心战略领域,因为物联网是做大连接规模的最直接路径。前期期望过高,以至于大家对中国移动在NB-IOT的网络建设进度略显失望。

其直接原因在于,中国移动是TD-LTE标准,需要单独建设NB-IOT网络,比在FDD上平滑升级,成本要高很多,而NB-IOT本身连接层的“钱”景不明,导致存在投入产出难题。

但在更深层次上,“大连接”不单单只是做大连接规模,还要同步拓增连接价值。在市场的驱动力上,中国移动需要在个人、家庭、政企、新业务四轮上均衡发力。

均衡,不是平均,而是因势利导、循序渐进。2017半年数据显示,物联网以及关联的ICT服务收入,在中国移动庞大的体系中份量不足,而且中国移动多年习惯于2C市场,面对2B的物联网及ICT市场,在能力体系、运营机制等多个方面需要一个改革、优化、突破的过程。

可以说,当下中国移动的NB网络建设更多是面向市场需求与应对竞争的谨慎选择。

中国电信得益于网络制式与频段优势,准确把握住了中国联通的收缩、中国移动的谨慎所带来的窗口机遇,2017年在物联网上一路高歌猛进,大有弯道超车之势。中国电信的底气源自于其多年耕耘得来的庞大的政企客户资源。

对于中国电信来说,物联网,包括NB-IOT、Cat1、eMTC,是一种独特的网络能力资源,可以与IDC、云计算、大数据相融合,形成ICT的新生态及竞争新优势,助力其在政企市场开疆扩土。可以说,中国电信在物联网的投入上拥有更大的格局——不在意物连接本身的得失,而是巩固其隐藏的战略高地——ICT服务收入。这也是为什么我们开篇对比ICT服务收入数据的原因。

为您推荐

随着加快推动电信、广电和互联三网融合决定的出台,沪深两市科技股被群体激活,不仅是上述三类被融合的相关网络行业大幅上涨,市场中凡是带网的板块也极度红火,其中,物联网、智能电网表现最为出众,连带融合的大网被投资者称为“新三网”。据统计,上周通信、电子信息、数字电视、计算机、物联网、智能电网等6类板块累计资金净流入高达186.44亿元,显示出市场资金对上述板块有很高的参与三网融合第一创业认为,包括天威视讯、电广传媒、歌华有线、广电网络等在内的有线电视企业将打开于电信业务的新市场,受益程度最大。中国联通等电信运营商将通过提供基于影视节目的新型增值服务增加服务种类。中兴通

近日,国务院常务会议决定加快推进电信网、广播电视网和互联网三网融合并给予政策支持。三网融合设定了阶段性目标:2010年至2012年重点开展广电和电信业务双向进入试点;2013年至2015年,全面实现三网融合发展,普及应用融合业务,基本形成适度竞争的网络产业格局。“三网融合”主要是指电信网、计算机网和有线电视网高层业务应用的融合,在网络上可以实现互联互通,趋向使用统一的IP协议。三网融合不是新概念,提了足足有多少年了,而每次都是雷声大雨点小,电信和广电在各自领域里互不相让,比如两家为抢占家庭终端——电视,分别就形成了有线电视和IPTV水火不容的两种替代性极强的业务形态,这各行其道的做法使得三网融

拓展数字电视增值业务增值业务在广电领域有着非常宽泛的范围,除了基本收费包之外的业务,都称作增值业务。当前数字电视的增值业务还处于摸索阶段,除了EPG广告和股票业务较为成功之外,其他增值业务受限于单向机顶盒的广泛部署和体制及市场等因素,业务发展一直不尽如人意。但是,增值业务宽泛、自由的定义,让广电人在面对各种令人眼花缭乱、蓬勃发展的互联网业务冲击时,无法不相信增值业务的灿烂未来和巨大的潜在盈利空间。换句话说,互联网的成功案例和未来,让已经占据了客厅娱乐市场的广电运营商对三网融合趋势下的增值业务充满了想象和信心。另一方面,IPTV业务和网络电视带来的威胁,让数字电视运营商也不得不试图通过增值业务来

3月19日,中国工程院院士邬江兴在上海“NGB高峰论坛”介绍了《NGB战略研究报告》(以下简称“《报告》”)的主要内容。这一报告由NGB专家组撰写完成,并将在今天(3月22日)的CCBN主题报告上正式发布。在这一报告中,颇有几个令人兴奋的亮点,暂在此谈一两点自己粗浅的看法。NGB:广播与IP四种模式并存之前对NGB的定义是:NGB是以有线电视数字化和移动多媒体广播电视(CMMB)的成果为基础,以自主创新的“